"¿Por qué se mueven los precios?"

Es una pregunta interesante que los Traders pasan muy poco tiempo contemplando.

Los operadores tienden a aceptar que el precio se mueve de una manera semi-ordenada sin tener que preocuparse acerca de la mecánica detrás de un movimiento del precio, pero ¿por qué el precio de cualquier mercado se mueve en absoluto? ¿Por qué no se queda en un solo lugar? ¿Por qué no saltar al azar ?

¿Por qué no Emini S&P 500 opera en 2100.25 en un minuto, 999.75 al siguiente, y 10,000.00 al siguiente?

Algunas personas dicen que los movimientos de precios son todos acerca de la oferta y la demanda, pero la oferta y la demanda de qué ?

En los mercados de futuros, los contratos se crean y se destruyen conforme las personas operan, por lo que la oferta es infinita. ¿Cómo funciona la oferta y la demanda en este mercado? Las acciones, por supuesto, tienen un número finito de acciones emitidas, por lo que la escasez es un factor potencial, pero esto no podría estar detrás de cada movimiento hacia arriba.

Algunas personas dicen que el precio se mueve hacia arriba porque hay más compradores que vendedores, pero esto simplemente no es posible. Las bolsas en las que comercializamos existen para hacer coincidir a compradores y vendedores, por lo que una operación sólo se produce cuando ambos están presentes. En otras palabras, cada operación es una compra y una venta; el número de compradores y vendedores son iguales.

Entonces, ¿qué fuerza mística está causando el precio se mueva de una manera ordenada y que diferentes mercados se muevan a un ritmo diferente? ¿Qué causa el oro, por ejemplo, para ser más volátil que los índices de renta variable?

La respuesta es ... "Liquidez"

Imagine por un momento que el mercado es un edificio de gran altura, pero uno sin escaleras. El precio puede moverse hacia arriba cuando se rompe el techo por encima de ella, y se puede mover hacia abajo cuando el piso de abajo se rompe. El mercado también tiene un techo por encima y un piso más abajo. Esto es en forma de órdenes de límite, y esto es lo que nos referimos cuando hablamos de "liquidez". En los mercados, algunos pisos / techos son más gruesos que otros (como los bonos del Tesoro) y algunos son más delgados que otros (como el crudo ú el Oro).

Algo tiene que "comer" estos techos o pisos para que el precio se mueva, y el comedor de la liquidez se llama una "orden de mercado". Cuando alguien envía una orden de mercado, come algo de liquidez y hace que ese piso o techo sea un poco más delgado. Una vez que esté completamente comido, el precio avanza y el siguiente piso o el techo comienza a ser consumido.

En este punto, es probablemente vale la pena señalar que el precio que vemos en nuestras graficas es el último precio negociado. Esa es la historia - no es el precio que pagaremos si compramos o vendemos ahora. Los precios que compramos y vendemos son el de la oferta interior y el de la demanda interior. Por lo tanto, en cualquier momento, hay un precio que aceptamos si queremos vender en este momento y un precio diferente que aceptamos si queremos comprar.

Pujas y ofertas, el comprador y el vendedor liquidez (Jigsaw Depth & Sales)

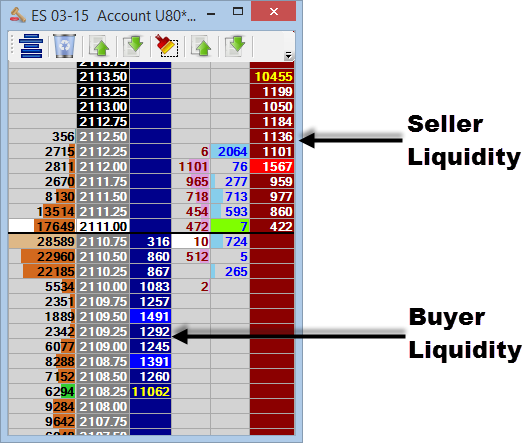

En la imagen anterior podemos ver que...

- El último precio negociado fue 2111.00.

- Subasta interior de precio - el precio que tendrá que pagar si envía una orden de venta de mercado - es 2110.75.

- Oferta interior (o interior ask) de Precio - el precio que tendrá que pagar si envía una orden de compra de mercado - es 2111.00.

Para que el precio se mueva por debajo de este punto, necesitamos más de 316 órdenes de mercado de venta para "consumir" aquellas ofertas en su interior. Si esto sucede, la oferta interior se reducirá ligeramente a 2110.50. Del mismo modo, para que el precio pueda ascender desde este punto, necesitaríamos más de 422 órdenes de mercado de compra para "consumir" las ofertas. Si esto sucede, la oferta interior aumentará a 2111.25.

Esto no quiere decir que podemos mirar a la liquidez y determinar dónde el mercado va a ir después. En algunos momentos la liquidez puede ser falsa y desaparecer cuando el precio se acerca a ella (una práctica conocida como spoofing). Otras veces la liquidez se oculta y se incrementa cuando negociamos allí.

Los Traders Atrapados.

Si nos fijamos en las columnas 4ta y 5ta, se puede ver el número de órdenes de mercado de compra (azul celeste) y vender las órdenes de mercado (rojo en rosa) que negocian con esos precios. Podemos ver que, en la parte superior, negociamos 2,064 órdenes de mercado de compra a un precio de 2112.25, y no pudimos ir más arriba. Los compradores estaban consumiendo la liquidez del lado de la venta, pero, en este caso, ya que estaban consumiendo la liquidez, los vendedores fueron sumando más y más liquidez. Los compradores a ese precio quedaron atrapados, y, finalmente, el precio comenzó a descender, en parte como resultado de aquellos compradores que salen al mercado con órdenes de mercado de la venta (Ordenes de salida – stop loss) que consumieron la liquidez por la parte compradora.

La liquidez es una pieza importante del rompecabezas, así es el resultado del consumo de liquidez. Si los compradores consumen liquidez del lado de la venta y el precio no se mueve hacia arriba, quedan atrapados. En los mercados más gruesos este tipo de trampa se puede producir a un precio único, pero en los mercados más delgados (como el crudo) esto va a sucederá típicamente sobre una serie consecutiva de los precios.

Por sí mismo, el consumo de liquidez que no es capaz de romper a través de un precio es un evento de flujo de órdenes significativo y en su contexto lo puede tomar como un disparador para entrar en una operación. La ventaja es que si falla la operación - usted sabe justo el otro lado (precio) de donde parecía que los compradores estaban atrapados. Si rompen el nivel yo no están atrapados. Incluso si usted no gana cada operación, la relación riesgo-beneficio es excelente.

Retrocesos y Vacíos de Liquidez

El modelo de consumo de liquidez no sólo ayuda a la hora de considerar los precios por delante de nosotros. Hay importantes implicaciones en el estudio de lo que ocurre "detrás" de un movimiento. Al igual que la estela detrás de un barco, un movimiento en una dirección deja "ondas" en la liquidez detrás del movimiento.

Existe liquidez lado de la venta por encima de nosotros y existe liquidez del lado de la compra por debajo de nosotros. Su (DOM) tabla de profundidad de mercado sólo puede mostrar 5, 10 o 20 niveles de liquidez, pero eso no significa que no haya liquidez más allá de eso. Hay un montón de liquidez parte compradora por debajo de los 10 niveles que vemos en el DOM y un montón de liquidez parte vendedora por encima de los 10 niveles que vemos.

Pero definitivamente no hay liquidez lado de la compra por encima de los precios actuales y no hay liquidez del lado de la venta debajo de los precios actuales.

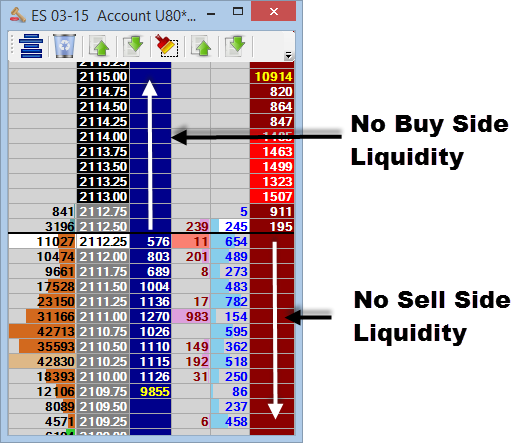

No hay ofertas por encima de nosotros, no hay ofertas por debajo de nosotros (Jigsaw Depth & Sales)

En la imagen 2, podemos ver que no hay ofertas por encima de 112.25. Cualquier oferta por encima de 2112.25 se convertiría en una orden de mercado y ejecutado inmediatamente (es una orden "accionable"). A medida que el mercado se mueve hacia arriba, nos movemos hacia arriba en un área donde no hay liquidez parte-compradora. Los techos que acaba de romper ahora son los pisos por debajo de nosotros, y se necesita tiempo para que esos pisos sean "reparados".

En pocas palabras, se necesita tiempo para que los Traders coloquen nuevas ofertas (Bids) en los nuevos precios más altos.

Mientras que las reparaciones están en marcha, hay un desequilibrio relativo- el mercado subió en una zona donde hay techos gruesos bien establecidos arriba, mientras que por debajo hay suelos muy delgados y frágiles.

Hay un par de razones de porque esto es de interés. En primer lugar, si nos fijamos en un movimiento, podemos conjeturar que un movimiento rápido hacia arriba dejará un vacío mayor liquidez relativa a su paso que un lento avance donde habrá más tiempo para que la liquidez sea reparada detrás de nosotros.

Cuando el precio hace retroceder (por ejemplo, en un movimiento general hacia arriba), podemos evaluar el volumen y la cantidad de órdenes de mercado en el camino hacia abajo y, si es relativamente débil, podemos suponer que esto es un movimiento hacia abajo en un vacío de liquidez causada por falta de pisos más abajo en lugar de una masa de vendedores que entran y que consumen liquidez parte compradora. Siendo este el caso, es más probable que el precio seguirá al alza una vez que se encuentre con un piso sólido.

Relativa escases de liquidez de la parte compradora se acumula detrás de un movimiento hacia arriba, el mercado será aspirado por el vacío creado por un movimiento hacia abajo que tiene un volumen relativamente bajo; entonces golpea cierto nivel de liquidez parte compradora y así encuentra un piso. Entonces el movimiento global continúa de nuevo otra vez.

Liquidez y predicción de volatilidad

La comprensión de la liquidez nos ayuda a entender el porqué del movimiento del precio. También nos ayuda a predecir e identificar retrocesos. Nos ayuda a comprender que la verdadera fuerza está en movimientos lentos que permiten ir construyendo liquidez a su paso, y que los movimientos rápidos tienden a caer de nuevo con la misma rapidez en los vacíos más grandes. Tan útil como todo esto es, observar que la liquidez tiene aún más que ofrecer.

Los cambios en la liquidez lideran a los cambios en la volatilidad (ya que hay más o menos liquidez para consumir). Simplemente mirando el DOM cada cinco minutos te da una idea de la cantidad de liquidez que es normal y te alerta cuando el mercado se vuelve más grueso (más liquidez, menor volatilidad) o más delgados (menos liquidez, mayor volatilidad).

Muy a menudo, se puede decir lo volátil que será un mercado en los primeros minutos de negociación, debido a excesos observables en liquidez. A medida que el mercado cambia el ritmo de vez en cuando, es la liquidez la que da las alertas de que esto está sucediendo. De hecho, son los cambios en la liquidez los que hacen que el mercado cambie de velocidad.

Los cambios en la liquidez también se producen en niveles de precios clave. En un área importante de la resistencia, las ofertas por arriba de la resistencia será mucho más gruesa. Directamente debajo del soporte, las ofertas serán significativamente más gruesas. Esto no garantiza que el precio se dará la vuelta allí; sólo significa que otros operadores están sosteniendo la opinión que este es un nivel clave.

Después de todo, un mercado no va a dar la vuelta si es sólo Ud quien considera un área como resistencia. Siempre es bueno saber que hay una multitud allí. Esto respalda su análisis .

La liquidez también reduce drásticamente antes de un comunicado de prensa (noticias). A veces, es posible que haya olvidado el calendario de un comunicado de prensa, o puede haber algo más que esté sucediendo que no haya llamado su atención. Cuando la liquidez desaparece de repente, es una alerta de que el mercado está a punto de volverse muy volátil y, si usted está en una operación sin demasiado espacio para respirar, puede ser el momento de salir para que no corran el riesgo de estar en el lado equivocado de ese movimiento volátil.

Pisos y Techos

Si esta es tu primera introducción a los conceptos de consumo de liquidez, sólo piense en suelos y techos. Sólo podemos ascender al romper a través del techo e ir hacia abajo al romper el piso. El espesor de los suelos y techos determina que tan volátil serán las operaciones

Es un modelo simple que nos ayuda a entender por qué los precios se mueven como lo hacen.

Gracias por la traducción, Marco ti!